用五个盖子盖十口井,财务:「骚」起来我自己都害怕

图片:《会计刺客》

为什么有的企业经营性现金流连续几年都是负数,而利润却是连年增长?

前半段问题,经营性现金流为负的可能原因,以前的回答里分析过:

经营活动产生的现金流量净额如果是负数,说明了什么?后半段问题,为何经营现金流为负而利润为正,实际上细看上面那个回答的话也能领会了。简单来说,要么是账面收入没能变现,要么是现金开支没在利润表里反映,要么是两者皆备,总之就是会计利润和现金流的期间错配。

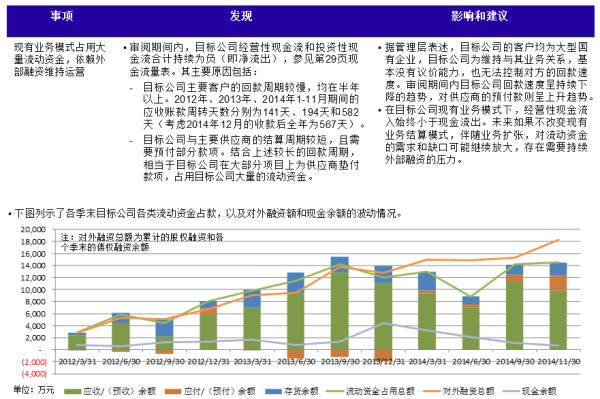

有些情况下,这属于正常现象。外部环境总有起伏,出现临时性的资金周转困难不是什么稀罕事儿,谁也不能保证经营现金流永远和利润表匹配。但如果是提问中所说的,连续几年都是这种情况,那么这家公司大概率是有问题的。可能是主观的问题,也可能是客观的问题。所谓客观的问题,就如同上面的答案里所写的,报表数据本身是真实的,反映出来的是由于商业模式的问题导致 cash convertion cycle 过长、收款和付款的账期倒挂,持续向上下游垫款并出现流动资金缺口。直接帖个案例比较直观:

上面这个案例里,由于在产业链里处于弱势地位,这家公司对上下游都没有什么议价能力,下游客户的回款速度越来越慢,而对上游供应商非但不能获得账期、还要预付资金,等于每做一笔生意都要往里垫流动资金(大致上,垫资金额 = 销售额+采购额,垫资周期 = 预付账期+ 应收账期)。如果这家公司维持现有的经营规模、不做扩张,那么还不是什么严重的问题,在一个经营周期结束后钱总还是会回到公司口袋里,只要生意能持续滚动,长期的资金链是接得上的,无非是损失一些隐性的资金成本。

但如果要扩张经营规模,问题就来了。由于付款先行,短期内的付款压力成倍激增,而回款仍然要经过现金周转期才能收回,中间这段时间的流动资金缺口就放大了;等上一笔业务的回款到账时,规模可能又翻倍了,支出也又翻倍了,资金又跟不上了。因此这种企业可能需要持续的对外融资来支持其扩张。这是一种挺危险的业务模式,万一融资能力跟不上,或者扩张步骤突然减速,资金链可能分分钟断裂。如果看不到中长期内改变价值链内的地位、增强对上下游议价能力的前景,这种业务是没有太大前途的。

所谓主观的问题,那就是通过报表处理来粉饰乃至伪造利润,但现金流是无法凭空变出来的,只能。最常见的一种手法就是年末突击冲收入、挂应收款,期后再作退货冲回。这算是最粗糙、最常见、也最古老的财务作假手法之一了。所以报表别只看全年的,半年报、季报、乃至月报(有可能的话)都得看。

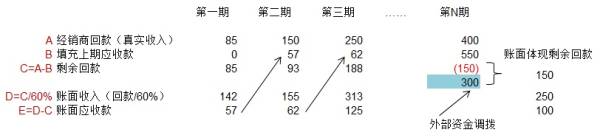

稍微进化一点的手法,是所谓“五个盖子盖十口井”的游戏,但也不会改变现金流量表的结果,只是在利润表上做得没有那么直白。上面这个图是另一个例子,模式就是一个简单的贸易业务,销售是通过不同级别的代理商来实现的。正常情况下代理商都必须是全款交易,也就是终端客户买100元商品,代理商扣掉15元的分成利润,剩余85元打款给公司,公司发放价值100元的货给终端客户。造假的办法是和代理商串通修改合同,在不改变实际结算约定的情况下,把合同纸面结算条款改成四六开,也就是经销商在发货当时只要结算六成款项,剩余四成可以三个月后再结算。这样公司收到85块钱后,直接可以在账面上确认142块的收入,同时挂账57元应收款。下个月再收到经销商的第二笔款比如说150元,其中的57元用来冲减上个月的应收款,剩下的93元收款又能转化成155元的账面收入,同时挂62元的应收款,等到再下一次收款时再重复这套办法,以此类推。随着时间推移,泡沫越吹越大,账面盈利越来越多,但账面上累计的虚假应收款越来越大、乃至没法靠正常的销售收款来填平,现金流状况也会越来越难看。

单纯是这样还不见得会导致现金流为负,因为真实的业务本身现金流是可以自给自足的。但是为了圆这个虚假的盘子,可能有进一步的其他资金支出:为虚假收入额外承担的税;为了保持毛利率的合理性,虚构一些成本支出;虚增利润本身的目的就是股东套现;等等。综合影响下,可能就会出现问题中所说的情况。